“股神”沃伦·巴菲特曾经说,“我宁愿要一家资本规模只有1000万美元而净资产收益率为15%的小公司,也不愿意要一个资本规模高达1亿美元而净资产收益率只有5%的大公司。”

净资产收益率,即“ROE”,是判断一个企业盈利能力强弱的重要指标,ROE越高,说明投资带来的收益越高。随着房企从规模导向向利润导向转变,ROE指标受到越来越多的房企重视。

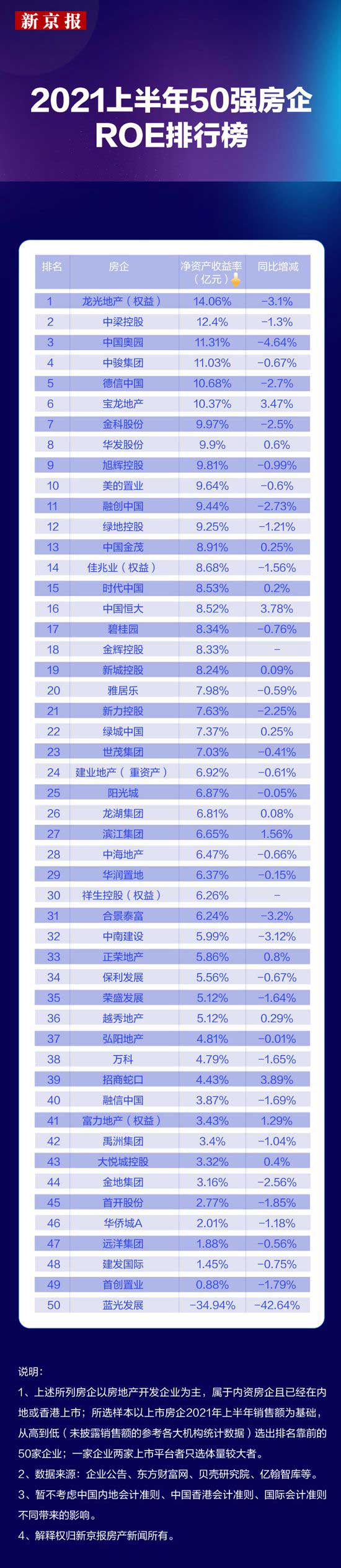

基于ROE的重要性,新京报房产新闻部以销售规模50强房企为基础,推出《2021年上半年50强房企净资产收益率(ROE)排行榜》(简称“榜单”)。根据榜单显示,今年上半年,50强房企的ROE呈现普遍下滑的态势,仅6家房企ROE超过10%,有近7成的房企ROE呈现负增长。

仅6家房企ROE超过10%

从榜单来看,今年上半年,排名前6位、同时也是ROE超过10%以上的房企分别为龙光地产、中梁控股、中国奥园、中骏集团、德信中国,宝龙地产。其中,龙光地产的ROE最高,为14.06%,领跑50强房企榜单,位居第一位。

值得关注的是,今年上半年ROE超过10%的房企数量相比于2020年上半年的12家缩减一半,位居首位的龙光地产的ROE相比去年同期也有所下降,降幅为3.1%。排名前6位的房企ROE也都同比出现下滑的态势。

从ROE排行末6位的房企来看,分别为蓝光发展、首创置业、建发国际、远洋集团、华侨城、首开股份。其中,蓝光发展因为债务等问题,其ROE已经为负;首创置业面临着“私有化退市”的局面;而华侨城和首开股份的盈利也处于下滑态势。

在ROE水平实现正增长的房企中,中国恒大、宝龙地产、招商蛇口、滨江集团的ROE同比实现较大辐度的增长。此外,华发股份、中国金茂、时代中国、新城控股、绿城中国、龙湖集团等房企的ROE同比也实现了小幅度的增长。

近七成房企ROE呈现负增长

从榜单来看,今年上半年,近七成房企的ROE同比下滑。

根据杜邦分析法,ROE=利润率×总资产周转率×权益乘数,这就意味着ROE盈利水平、资产周转率、杠杆水平三者相关。

对于ROE呈现普遍下滑的态势,与房企主动降负债相关。由于融资监管新规“三道红线”的发布,降负债成为房企上半年的重头戏,而随着房企控负债力度增大,杠杆水平进一步降低,ROE数值也相应下降。

此外,由于“限价”等政策因素和市场环境变化等原因,房企在上半年的盈利能力也有所下降,突出表现在毛利率、净利率的走低,而盈利能力下降也成为影响ROE指标走弱的原因。

随着市场环境的改变,房企如何能继续保持ROE稳增?

在行业利润面临“天花板”和降负债的基调下,房企要提高ROE需要加快资产周转率,资产周转率这一指标显得越发重要。比如,在新的市场环境下,许多房企调整营销“打法”,远洋集团调整为“小快周转”的战略,讲求体量小、适销对路、快进快出,其目标就是以“快”来提高资产周转率;碧桂园、中梁控股等房企也是讲求“快周转”来实现效率的提升。

此外,在房地产项目面临“限价”的难题下,更多房企向管理要利润。在多家房企举行的2021年中期业绩会上,“数字化管理”“大运营”成为管理改革的关键词;与此同时,在组织架构调整方面,“精总部”“强一线”“放权”“人才引进”也成为高频词。例如,弘阳地产在管理方面提出的“六个一体化”;祥生控股提出“标准化运营”;融创中国、融信中国、旭辉控股等房企主动调整组织架构、向一线放权等,这些都是“向管理要利润”的变革。

免责声明:凡本站注明 “来自:XXX(非家在临沂网)”的新闻稿件和图片作品,系本站转载自其它媒体,转载目的在于信息传递,并不代表本站赞同其观点和对其真实性负责。如有新闻稿件和图片作品的内容、版权以及其它问题的,请联系本站新闻中心,邮箱:405369119@qq.com